Kulcsfontosságú szerepet játszik a finanszírozáshoz való hozzáférés biztosításában olyan magánszemélyek és kisvállalkozások számára, akik nehezen jutnak hitelhez a hagyományos pénzügyi intézményektől. A következő cikksorozatban (1) bemutatom a P2P-hitelezés fogalmát, (2) népszerűségét az Európai Unióban, majd (3) részletezem, hogy milyen tényezők állnak kapcsolatban a P2P-hitelezés sikeres finanszírozásával.

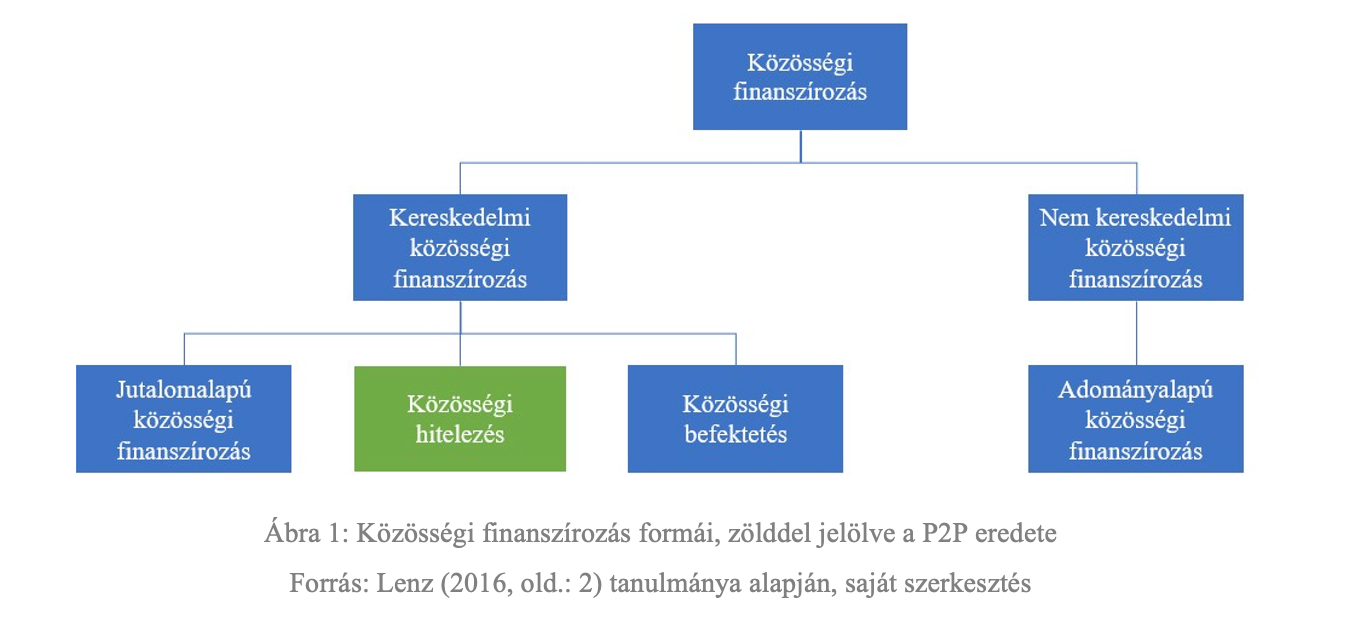

A közösségi finanszírozás (crowdfunding) nagyban hozzájárult a peer-to-peer hitelezés kialakulásához, amit ennek egy adósságalapú fajtájának tekintenek (Cumming & Hornuf, 2018). Schwienbacher és Larralde (2010) szerint a közösségi finanszírozás úgy definiálható, mint egy meghatározott célú kezdeményezések támogatására irányuló internetes pénzgyűjtés. Ez lehet kereskedelmi jellegű, amikor a finanszírozók valamilyen pénzügyi megtérülést várnak, vagy nem kereskedelmi jellegű, amikor egyfajta adományként adják a kért pénzeszközt. A kereskedelmi közösségi finanszírozásnál három típus különböztethető meg: jutalomalapú közösségi finanszírozás (reward-based crowdfunding), közösségi hitelezés (crowdlending) és közösségi befektetés (crowdinvesting). A jutalomalapú közösségi finanszírozásnál a pénzeszközöket konkrét projektek finanszírozására használják fel, és így az elvárt hozam nem pénzben nyilvánul meg, hanem a projekthez kapcsolódik, ami lehet egy elkészült termék vagy szolgáltatás. A közösségi befektetésnél a várható hozam nem a jövőbeli kamatokból tevődik össze, hanem a vállalkozás nyereségéhez kapcsolódik (osztalékkifizetés). A közösségi hitelezés az, ami a peer-to-peer hitelezés szinonimájaként is szolgálhat, ugyanis a befektetők egy platformon keresztül közvetlenül adhatnak hitelt a hitelfelvevőknek, anélkül, hogy egy bank közreműködne (Lenz, 2016). A kölcsönszerződésben, a hitelező a felelős a pénzeszköz hitelezéséért a kölcsön futamideje alatt, míg a hitelfelvevő vállalja, hogy a megadott pénzeszközt a kamatokkal együtt az előre meghatározott időpontban visszafizeti. A P2P platformok az ügylet megkönnyítésében segítenek a hitelfelvevő hitelképességének felmérésével és a hitelezőkkel való összekötésével (Nigmonov A., 2020).

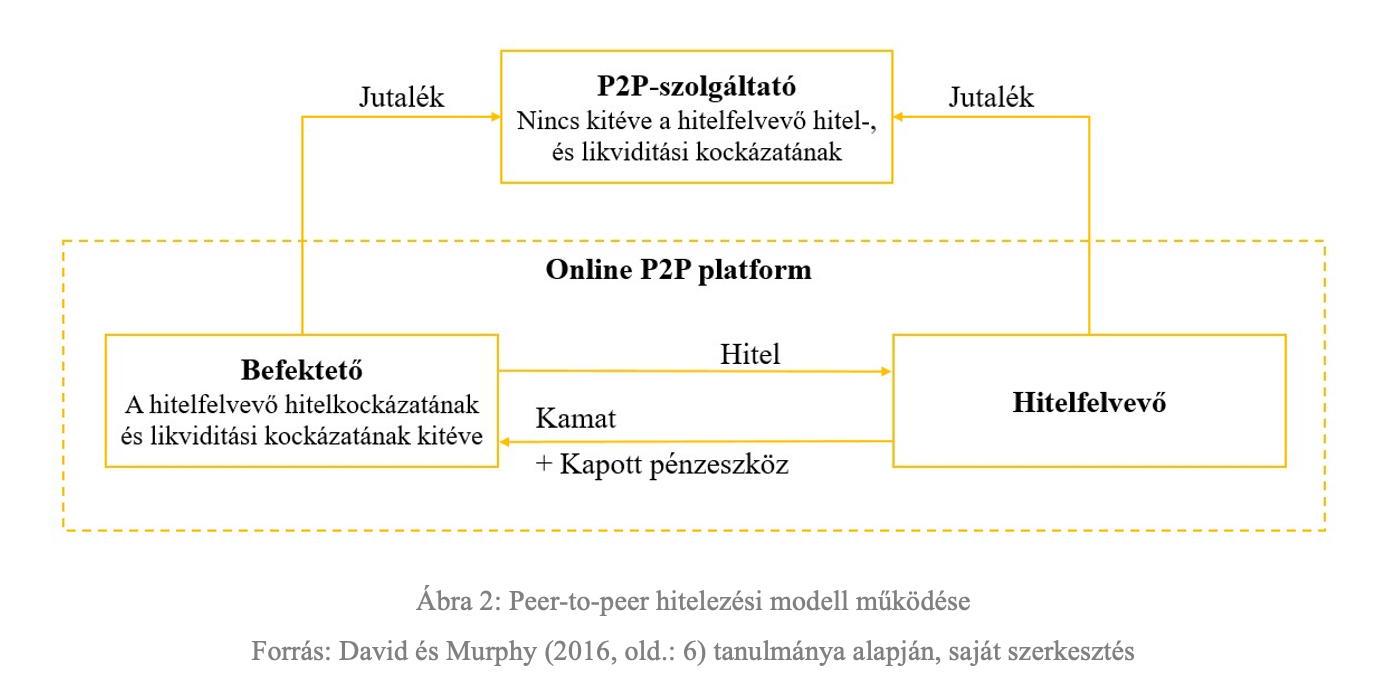

Az online P2P-hitelezés egy platformalapú vállalkozás, ami egy központi piacteret hoz létre, ahol a hitelfelvevők és a hitelezők találkozhatnak. Ilyen üzleti modell több szektorban is működik például szálláshely-szolgáltatásnál (AirBnB, Booking.com) vagy akár a mobilitásnál (BlaBlaCar, Uber) (Einav, Farronato & Levin, 2016). A P2P-szolgáltatók nem fektetnek be a platformjukon lévő hitelekbe, így maga a platform nincs kitéve a hitelkockázatnak, annak ellenére, hogy felelősek a hitelfelvevők hitelképességének értékeléséért. A befektető az, aki viseli a kockázatot a magasabb hozamért cserébe. A P2P platformok fő bevételi forrása a hitelfelvevők tranzakciós díja, amit minden egyes hitelezővel való összekötéskor felszámol a hitelfelvevőnek, és a hitelezők tranzakciós díja, ami a hitelfelvevőnek történő pénz átutalásakor keletkezik.

Ez megbízó-ügynök problémát okozhat, ugyanis rövid távon a P2P platformok a hitelvolumen maximalizálására törekszenek, ami csökkentheti a hitelminősítésük hatékonyságát (Davis & Murphy, 2016). Ahhoz, hogy hosszú távon ezek a platformok fenntarthatóan működhessenek, nem csak a hitelfelvevőkért kell versenyt vívni; a kritikus pont a befektetői oldalon van, hogy az elvárásaik teljesülnek-e.

A P2P-szolgáltatók és a fentebb említett példák között van néhány jelentős eltérés, ami a platform üzleti modellt illeti. Egyrészt a P2P platformok egyfajta pénzügyi tanácsadást végeznek, ami a kínált termék (hitel) minőségének értékelését foglalja magába (Davis & Murphy, 2016). Másrészt pedig ezek a platformok számlavezetési szolgáltatást is nyújtanak a befektetőinek, ami lehetővé teszi számukra, hogy termékeket (hiteleszközöket) megvásárolhassanak, őrizhessenek és a későbbiekben akár tovább értékesíthessenek (Davis & Murphy, 2016).

A P2P platformok elterjedése a 2008-as globális pénzügyi válságot követő időszakban kezdődött el. Egyrészt a befektetők a nyilvános piacok alacsony hozamai helyett magasabb hozamokat kínáló lehetőségeket kerestek (Nigmonov, Syed & Alam, 2022). Másrészt a hagyományos bankok a kialakult gazdasági helyzet miatt kockázatkerülővé váltak, így a hitelfelvevők elkezdtek olyan alternatív hitelezési formákat keresni, amelyek segítségével gyorsabban és könnyebben juthattak hitelekhez. Ekkor a P2P-hitelezés világszerte egy új lehetőséggé vált mind a vállalkozások és magánszemélyek számára, ugyanis ezeken a platformokon képesek voltak megszerezni a szükséges finanszírozási forrásokat, mind pedig a befektetők számára, hiszen magasabb hozamokat tudtak realizálni (Oren, 2013; Zhang et al., 2016). Azonban a magasabb hozamok kockázatosabb ügyfeleket is jelentettek, ezért eleinte a platformon kockázatkereső befektetők jelentek meg.

A P2P-szolgáltatók főként a vállalkozói és a lakossági hitelpiacokra összpontosítottak, de az évek alatt ez a szolgáltatás a kereskedelmi és jelzáloghitelekre is kiterjedtek. A P2P platformokon főként lakossági befektetők voltak jelen, viszont az elmúlt években intézményi befektetők is felbukkantak (Davis & Murphy, 2016).

Összefoglalva tehát, a P2P-hitelezés kulcsfontosságú szerepet játszik a finanszírozáshoz való hozzáférés biztosításában olyan magánszemélyek és kisvállalkozások számára, akik nehezen jutnak hitelhez a hagyományos pénzügyi intézményektől. Azonban a kiforratlan üzleti modelljéből eredendően további kockázatok merülnek fel a hitelminősítési rendszert és a szabályozásokat illetően.

Irodalomjegyzék:

- Lenz, R. (2016). Peer-to-Peer Lending: Opportunities and Risks. European Journal of Risk Regulation, 7(4), 688-700. doi: 10.1017/S1867299X00010126

- Cumming, D., & Hornuf, L. (2018). The economics of crowdfunding: startups, portals and investor behavior. Palgrave Macmillan. https://doi.org/10.1007/978-3-319-66119-3

- Schwienbacher, A., & Larralde, B. (2010). Crowdfunding of small entrepreneurial ventures. In Handbook of entrepreneurial finance (pp. 287–309). Oxford University Press. http://dx.doi.org/10.2139/ssrn.1699183

- Nigmonov, A. (2020). Evaluating performance of peer-to-peer lending platforms: a crosscountry empirical study of panel data. Doctoral dissertation, University of Southern Queensland. https://research.usq.edu.au/download/a923a351951f98fa614fbe94b2faf43a31a785d85b86f71582eb435793c17646/3191465/Asror_Nigmonov_Thesis.pdf

- Einav, L., Farronato, C., & Levin, J. (2016). Peer to peer markets. Annual Review of Economics, 8, 615-635. https://doi.org/10.1146/annurev-economics-080315-015334

- Davis, K. T., & Murphy, J. (2016). Peer to peer lending: structures, risks and regulation. The Finsia Journal of Applied Finance, 2016(3), 37-44. https://ssrn.com/abstract=2862252

- Nigmonov, A., Shams, S., & Alam, K. (2022). Macroeconomic determinants of loan defaults: Evidence from the U.S. peer-to-peer lending market. Research in International Business and Finance, 59, 101516. doi:10.1016/j.ribaf.2021.101516

- Oren, R. (2013). The Effects of Usury Laws: Evidence from the Online Loan Market. The Review of Economics and Statistics, 95(4), 1238-1248. https://www.jstor.org/stable/43554825

- Wang, C., Zhang, W., Zhao, X., & Wang, J. (2019). Wang, C., Zhang, W., Zhao, X., & Wang, J. (2019). Soft information in online peer-to-peer lending: Evidence from a leading platform in China. Electronic Commerce Research and Applications, 36, 100873. doi:10.1016/j.elerap.2019.100873